Анализ ликвидности и платежеспособности предприятия

| Категория реферата: Рефераты по менеджменту

| Теги реферата: банк рефератов бесплатно, уголовное право шпаргалки

| Добавил(а) на сайт: Kuklev.

Предыдущая страница реферата | 1 2 3 4 5 6 7 8 9 10 11 | Следующая страница реферата

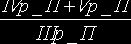

К![]() =

=

Коэффициент

маневренности (К![]() ) показывает

какая часть СОС финансируется за счет собственного капитала. Оптимальное

значение – 0,5 и чем больше коэффициент стремится к нулю, тем больше финансовых

возможностей у предприятия.

) показывает

какая часть СОС финансируется за счет собственного капитала. Оптимальное

значение – 0,5 и чем больше коэффициент стремится к нулю, тем больше финансовых

возможностей у предприятия.

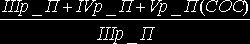

К![]() =

=

Коэффициент

обеспеченности материально-оборотных активов (К![]() ) показывает

какая часть запасов и затрат финансируется за счет СОС. Оптимальное значение –

от 0,6 до 0,8.

) показывает

какая часть запасов и затрат финансируется за счет СОС. Оптимальное значение –

от 0,6 до 0,8.

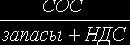

К![]() =

=

Коэффициент

обеспеченности оборотных активов (К![]() )

характеризует долю СОС в общей сумме оборотных активов. Оптимальное значение –

не меньше 0,1.

)

характеризует долю СОС в общей сумме оборотных активов. Оптимальное значение –

не меньше 0,1.

К![]() =

=

Анализ платежеспособности необходим не только для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (банков). Прежде чем выдавать кредит, банк должен удостовериться в кредитоспособности заемщика. То же должны сделать и предприятия, которые хотят вступить в экономические отношения друг с другом. Особенно важно знать о финансовых возможностях партнера, если возникает вопрос о предоставлении ему коммерческого кредита или отсрочки платежа.

Оценка платежеспособности осуществляется на основе характеристики ликвидности текущих активов, т.е. времени, необходимого для превращения их в денежную наличность. Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности баланса зависит платежеспособность. В тоже время ликвидность характеризует не только текущее состояние расчетов, но и перспективу.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности погашения.

Наиболее мобильной частью ликвидных средств являются деньги и краткосрочные финансовые вложения. Ко второй группе относятся готовая продукция, товары отгруженные и дебиторская задолженность. Ликвидность этой группы текущих активов зависит от своевременности отгрузки продукции, оформления банковских документов, скорости платежного документооборота в банках, от спроса на продукцию, ее конкурентоспособности, платежеспособности покупателей, форм расчетов и др.

Значительно больший срок понадобится для превращения производственных запасов и незавершенного производства в готовую продукцию, а затем в денежную наличность. Поэтому они отнесены к третьей группе.

Соответственно на три группы разбиваются и платежные обязательства предприятия: 1) задолженность, сроки оплаты которой уже наступили; 2) задолженность, которую следует погасить в ближайшее время; 3) долгосрочная задолженность.

Анализ платежеспособности предприятия осуществляют путем соизмерения наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность.

Текущая платежеспособность определяется на дату составления баланса. Предприятие считается платежеспособным, если у него нет просроченной задолженности поставщикам, по банковским ссудам и другим расчетам.

Группировка текущих активов по степени ликвидности.

|

Текущие активы |

На начало месяца |

На конец месяца |

||

|

Денежные средства |

19389 |

18680 |

||

|

Краткосрочные финансовые вложения |

2700 |

2830 Рекомендуем скачать другие рефераты по теме: ответы на сканворды, рецензия на дипломную работу. Категории:Предыдущая страница реферата | 1 2 3 4 5 6 7 8 9 10 11 | Следующая страница реферата Поделитесь этой записью или добавьте в закладки |

|

Главная

Главная