|

101

674 424,22

|

49 543

845,98

|

|

Итого

|

173103000

|

276

881 453,00

|

183

840 152,92

|

|

Итого

активы на 1.07.03

|

260824000

|

260824000

|

260824000

|

|

Чистые

активы

|

87721000

|

-16057453

|

76983847,08

|

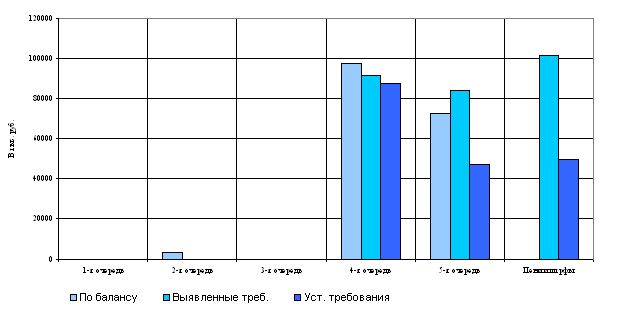

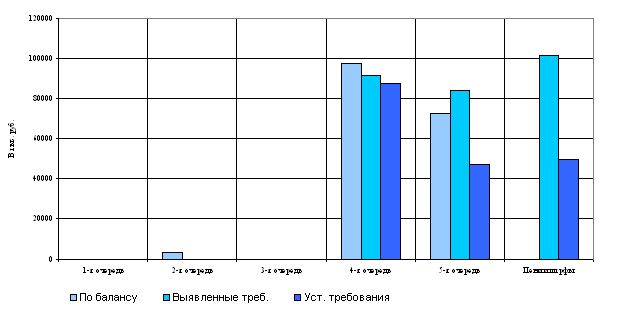

Рис. 2.10. Кредиторская

задолженность на 01.07.05 г.

Однако на основании аудиторской

проверки за 2004 г., проведенной ООО «Росэкспертиза», выявлено множество

нарушений:

в ведении бухгалтерского учета,

полученных результатов анализа

сделок,

анализа протоколов Совета

директоров,

выявленных сумм кредиторской

задолженности,

выявленной фактической ликвидности

дебиторской задолженности и долгосрочных вложений.

Фактически чистые активы

отсутствуют (сумма составляет – 16 057 453 руб.) т.е. сумма кредиторской

задолженности больше суммы всех активов имеющихся в наличии у предприятия.

Анализ финансового состояния

должника проводился на основании системы критериев, определенной постановлением

Правительства РФ № 367 от 25.06.2003 г. «Правила проведения арбитражным

управляющим финансового анализа» и Приложением к приказу ФСФО России от 23

января 2001 г.№ 16 "Методические указания по проведению анализа

финансового состояния организаий".

Сведения о динамике

коэффициентов, характеризующих финансовое состояние ОАО «Дубненский

машиностроительный завод» за период с 1.01.2002 г. по 1.07.2005 г. представлены

в Приложении 5 и Приложении 6.

На протяжении всего периода

проверки организация устойчиво неплатежеспособна – коэффициент текущей

ликвидности по состоянию на 1.01.2002 г. составил 1, при нормативном значении

2, в анализируемом периоде он снижался до уровня 0,73 по состоянию на 1.10.04, но к концу периода проверки он немного вырос до 0,82. Коэффициент

обеспеченности собственными оборотными средствами в течение всего

анализируемого периода был ниже нормативного значения (0,1) более того <0, по состоянию на 1.07.05 он достиг –0,23. Такое значение показателя говорит о

том, что у предприятия нет собственных оборотных средств, их не хватает на

покрытие 26% внеоборотных активов. Динамика коэффициента восстановления

платежеспособности за период равный шести месяцам свидетельствует об отсутствии

возможностей восстановления платежеспособности должника за период проверки.

Динамика выручки, завода, характеризует ярко выраженную тенденцию улучшения в финансово-хозяйственной

деятельности должника. С 2005 г. наблюдается заметный подъем объемов

производства и реализации продукции и выполненных услуг.

С начала анализируемого периода

объемы выручки значительно меньше, чем объемы себестоимости, вследствие чего

предприятие получает убытки от реализации. Таким образом, в результате анализа

структуры баланса ОАО «ЗИО-ПОДОЛЬСК» было выявлено следующее: с начала

анализируемого периода структура баланса ОАО «ЗИО-ПОДОЛЬСК»

неудовлетворительна, а сама организация – неплатежеспособна; перспективы

восстановления платежеспособности организации-должника в ближайшее время

отсутствуют.

2.3.

Анализ финансового состояния ОАО «ЗИО-ПОДОЛЬСК»

.

Итак, в ходе анализа выявлены

следующие положительные моменты в финансово – хозяйственной деятельности

предприятия:

сохранение рентабельных производственных

комплексов, в которых освоены новые технологии и за счет разработок в области

сокращения затрат достигнута экономия сырья и материалов на производство

выпускаемых ими товаров;

подъем объемов производства

продукции, оказания услуг с 2003 г.;

сокращение убытков;

вхождение предприятия согласно

планируемым программам реформирования ВПК России, в соответствующую структуру, что позволит за счет роста оборонного заказа увеличить объемы производства;

сохранен производственный

потенциал предприятия за годы «простоя» (1997-2001), что позволило получить

государственный оборонный заказ;

расширены ассортимент и

номенклатура производимой продукции;

объем реализованной продукции

увеличился на 74,4 %;

имеются положительные сдвиги в

переговорах с инвестором по решению вопроса производства вертолетов «КАМОВ»;

в перспективе согласно Программе

реформирования ВПК предполагается вступление предприятия в ИС «Авиационное

вооружение».

Вместе с тем, учитывая следующие

негативные факторы:

ухудшение в показателях обеспеченности

обязательств должника соответствующими активами;

сокращение объема чистых активов

предприятия (более того, согласно общей сумме выявленной кредиторской

задолженности, с учетом штрафов и пеней их величина будет отрицательной, т.е.

чистых активов у предприятия нет);

нереструктурированная

кредиторская задолженность;

непогашение полной суммы текущих

платежей (в частности ЕСН вообще не погашается);

наличие неудовлетворительной

структуры баланса;

отсутствие возможности

восстановления платежеспособности предприятия в ближайшее время;

относительно небольшой объем

государственного оборонного заказа;

преобладание мобмощностей в

структуре ОПФ;

невысокий уровень физического

спроса на другие виды продукции;

недостаток оборотных средств у

основных заказчиков;

Рекомендуем скачать другие рефераты по теме: реферат основные, диплом купить.

Предыдущая страница реферата |

30

31

32

33

34

35

36

37

38

39

40 |

Следующая страница реферата

Главная

Главная